中国港口:上半年基本恢复,下半年仍将受贸易不确定性影响

2020-07-21 15:09 来源:中港协

为密切跟踪新冠肺炎疫情发生以来的港口生产动态,我会在部水运局指导下,建立了全国重点港口生产动态监测机制,定期统计发布港口生产动态信息。在此基础上,我会编制汇总本期《上半年重点港口生产运行监测与分析》,供业界参考。全文如下:

一、上半年港口生产回顾

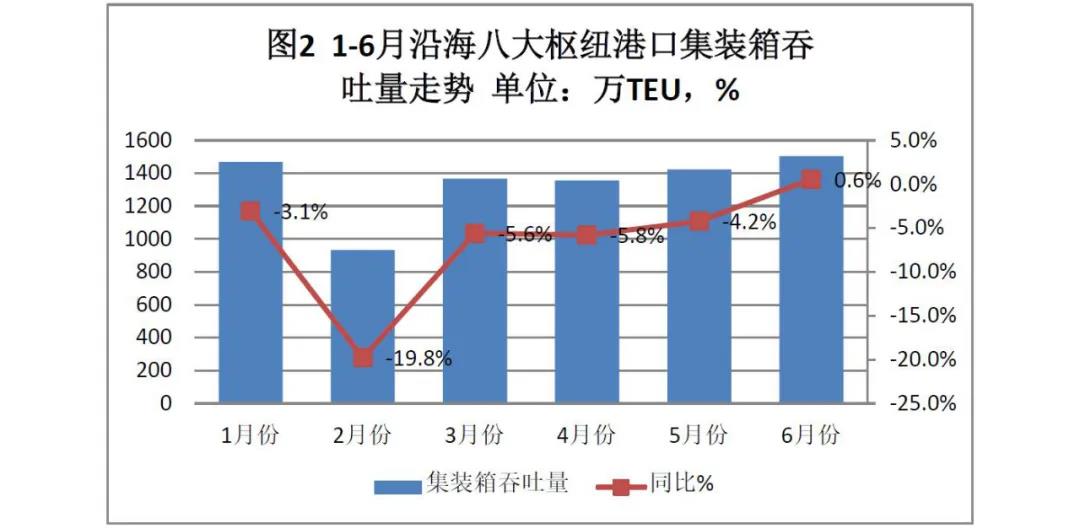

上半年,我会监测沿海重点港口货物吞吐量累计同比减少2.1%。从各月走势来看,随着国内复工复产不断推进,港口业务在经历了2月份最低谷之后逐渐恢复好转。详见图1。二季度吞吐量同比降幅为0.8%,表明港口业务总体已基本恢复至去年同期水平,但不同货种表现差异较大。

新冠肺炎疫情发生以来,集装箱业务受到冲击较大。2月份受国内疫情影响,八大枢纽港口集装箱吞吐量同比回落20%。3月份后随着腹地制造业陆续复产复工,降幅大幅收窄。但进入4月份后,欧美疫情爆发,各国均采取不同程度的限制性措施,进出口企业订单大幅减少,国际班轮公司纷纷削减国际干线航次,港口集装箱业务复苏乏力。5月下旬,欧美各国陆续开始重启经济,国内企业复产复工提速,进出口开始温和复苏,国际海运需求开始释放。到6月份,8大枢纽港口集装箱业务已基本恢复到去年同期水平。详见图2。上半年,沿海八大枢纽港口集装箱吞吐量同比回落5.8%,其中二季度同比回落3.1%,降幅较一季度收窄5.6个百分点。

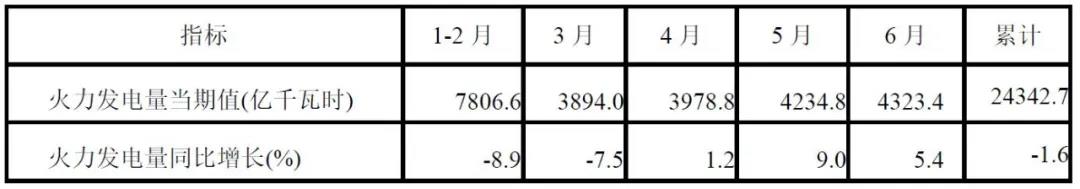

上半年我会重点监测港口煤炭吞吐量同比减少13.2%,其中二季度同比降低14.2%,降幅较一季度扩大2.1个百分点。疫情初期,社会用电量大幅减少,电厂煤炭库存高企,加上一季度进口煤炭激增,北方枢纽港口煤炭下水量大幅减少,2-4月煤炭吞吐量降幅逐月扩大,其中4月份降幅超过25%。5月份,随着全社会复工复产提速,火电发电量明显增加,详见表3。煤炭需求开始回升,加上煤炭进口开始收缩,北方煤炭下水量恢复性增长。截至到6月份,沿海电厂日耗煤量已恢复至去年同期水平,枢纽港口煤炭吞吐量也恢复至去年同期96%左右。详见图4。

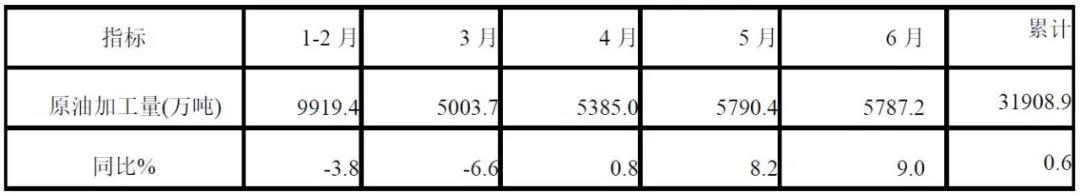

2月份,受疫情影响成品油消费量锐减,炼厂开工率低,炼厂及贸易商调整原油采购计划,3月份到港原油同比出现回落。但3月初油价大幅下跌,国内进口商开始大幅增加采购,4月下旬开始陆续到港,原油进口量同比增长。海关统计显示,上半年进口原油2.7亿吨,同比增长9.9%,其中5月、6月进口量增幅分别为19.2%和34.4%。详见图6所示。

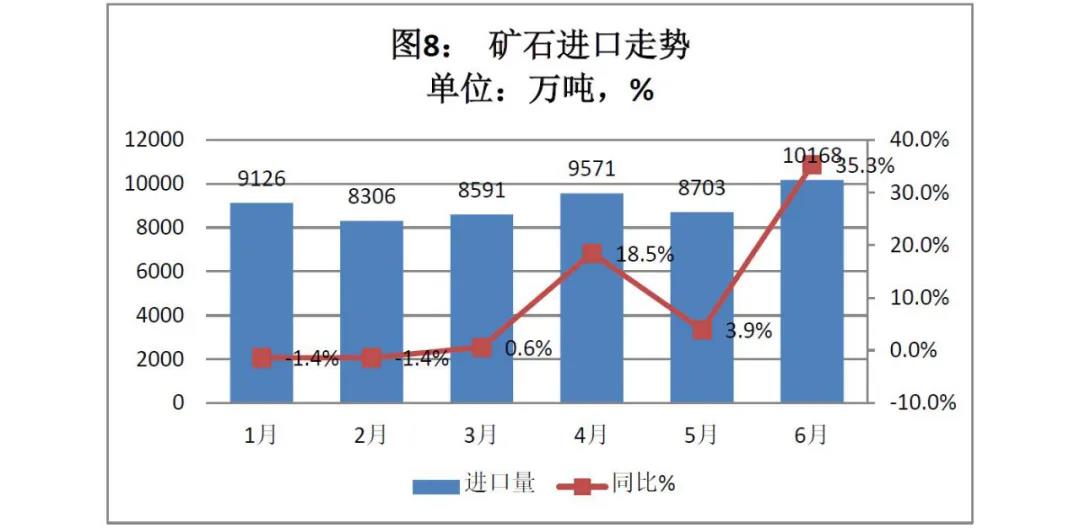

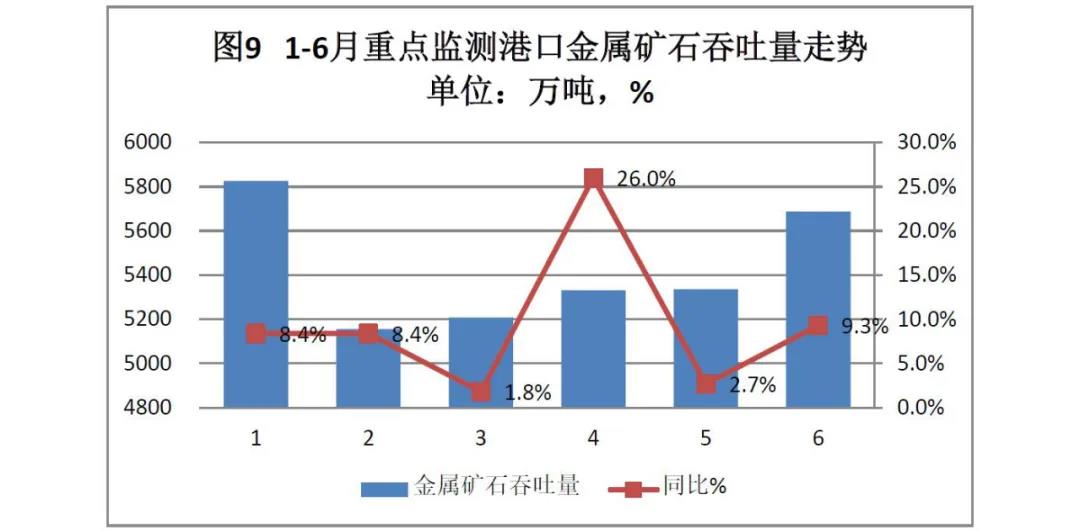

疫情初期,社会生产停滞导致钢材社会库存高位,钢厂曾一度减产。但3月份以后,在复工复产提速及基建投资带动下,钢材库存持续下降,钢价回升,钢厂生产积极性高,生铁及钢材产量持续回升,详见表5。

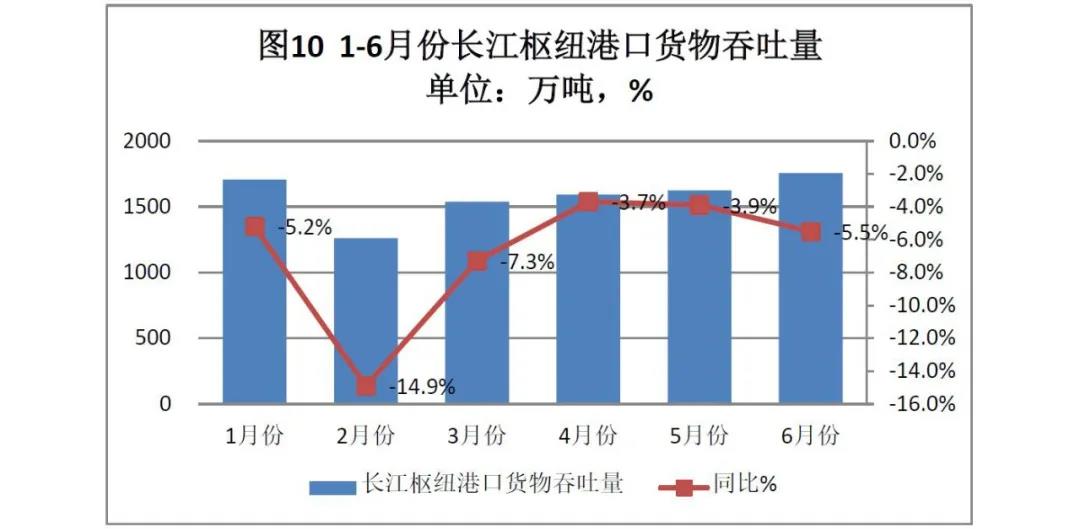

长江港口受到影响更大,根据我会统计的南京、武汉、重庆主要港口生产数据,长江港口吞吐量受疫情影响严重。货物吞吐量方面,上半年长江枢纽港口货物吞吐量同比减少6.6%,其中二季度降幅为4.4%,略有收窄;上半年集装箱吞吐量同比减少14.9%,其中二季度减少13.2%,恢复情况不理想。

下半年来看,新冠肺炎疫情仍是影响今年整体走势的关键因素。近期,世界卫生组织提示,新冠肺炎病毒仍然在全球快速传播,各国要预防可能出现新的疫情高峰,呼吁所有国家和民众保持高度警惕。全球经济贸易复苏仍将面临较大困难,并将影响港口未来走势,不同业务板块差异较大。详细分析如下:

集装箱

尽管疫情没有结束,各国已陆续重启经济,市场需求及全球贸易链、物流链运转开始恢复。IMF报告指出基于下半年继续保持社交距离、经济创伤加剧、企业增加卫生安全措施以及金融环境保持现状等基准假设,经济复苏将比此前预测更为缓慢,预计全球经济今年将萎缩4.9%,全球贸易量萎缩11.9%。预计下半年集装箱业务将温和回升,预计全年港口吞吐量降幅在5%左右。

煤炭

全年来看,煤炭市场需求主要取决于今年能源消费情况。下半年,社会生产受疫情影响从而影响社会用电量,恢复到正常水平需要过程。近日,国家能源局印发《2020年能源工作指导意见》提出,2020年全国能源消费总量不超过50亿吨标准煤,煤炭消费比重下降到57.5%左右。预计全年港口煤炭业务将呈现恢复性增长态势,但增长空间有限,预计全年煤炭吞吐量同比回落5%-10%。

原油

全年来看,油价是影响进口的重要因素。今年以来,受疫情影响,油价波动较大。一方面,疫情对全球石油需求影响主要包括三方面,通勤需求、工业需求和航空需求。虽然各国陆续复工复产,但由于疫情尚未完全解除,需求恢复缓慢。另一方面,疫情发生以来,OPEC+减产效果比较明显,各产油国配合度越来越高。另外,据德勤估计,美国页岩油产业平均需要每桶45美元油价才能盈利,因此,OPEC+将持续通过调整供给来维持市场供需平衡,既要推高油价以平衡本国收支,又要避免过高的油价吸引美国页岩油增加产量打破供给平衡,因此油价进一步上涨的空间有限。预计全年原油进口量约5.5亿吨,港口原油吞吐量预计增长8-10%左右。值得注意的是,成品油需求恢复情况以及码头接卸储存能力也将影响原油进口。

铁矿石

全年来看,影响铁矿石进口的因素主要钢材市场需求情况、铁矿石价格走势等因素。目前,国内钢材市场处于高库存水平,库存量较去年同期多35.6%。下半年钢材市场需求是否继续回升,社会库存是否继续保持下降趋势存在不确定性。政策层面传统基建仍然是刺激经济恢复的有力抓手,将对建筑钢材市场形成拉动。汽车、家电等用工业用钢行业逐渐恢复但预计产销量难以达到去年同期水平。此外受疫情影响国外市场需求部分受到抑制,加上欧盟等经济体对我国钢材出口增加限制性条款,钢材出口前景不容客观。铁矿石供给方面,巴西国内迅速上升的疫情严重影响了铁矿石出口,铁矿石市场价格连续上涨。同时,欧洲、美国、日本、印度等国外钢厂受疫情影响开始减产,目前只有中国市场需求在有效恢复,这将可能进一步吸引矿山、贸易商增加发往中国港口的铁矿石量,从而部分弥补疫情对铁矿石需求的冲击。预计全年铁矿石进口量将突破11亿吨,增幅约为5%。

-

暂无记录